El análisis de reemplazo sirve para averiguar si un equipo

está operando de manera económica, adquiriendo un nuevo equipo. Además,

mediante este análisis se puede averiguar si el equipo actual debe ser

reemplazado de inmediato, antes de cambiarlo Siguiendo con el análisis que el

canal financiero está realizando de los activos físicos y como complemento a

los artículos hechos en tiempo pasado, se presenta a continuación un minucioso

estudio de la importancia en la toma de decisiones realizada por el

administrador financiero en el momento de reemplazar sus recursos fijos. Un

plan de reemplazo de activos físicos es de vital importancia en todo proceso

económico, porque un reemplazo apresurado causa una disminución de liquidez y

un reemplazo tardío causa pérdida; esto ocurre por los aumentos de costo de

operación y mantenimiento, por lo tanto debe establecerse el momento oportuno

de reemplazo, a fin de obtener las mayores ventajas económicas.

Un activo físico debe ser reemplazado, cuando se presentan

las siguientes causas:

Insuficiencia. Alto costo de mantenimiento.

Obsolescencia

Comentario:

El análisis de reemplazo es para saber o averiguar si los costos

de operación pueden disminuirse, cuando se analiza se puede saber si es mejor

esperar unos años antes de cambiarlos, por esta razón es muy importante las

tomas de decisiones.

5.2 VIDA ÚTIL ECONÓMICA.

El activo que sustenta la producción de una empresa posee

una vida útil como tal, es decir, llega el momento en el que por desgaste no

puede seguir siendo utilizado para los fines que fue fabricado o adquirido.

Puede ser inclusive económicamente más rentable retirarlo de los activos de la

empresa antes de ese momento. Todo activo fijo tiene una vida útil o económica

que está en correlación con el nivel de intensidad de uso o utilización y es

"El intervalo del tiempo que minimiza los costos totales anuales

equivalentes del activo o que maximiza su ingreso equivalente neto"

también se conoce como la vida de costo mínimo o el intervalo óptimo de

reemplazo. Es posible que se desee conocer el número de años que un activo debe

conservarse en servicio para minimizar su costo total, considerando el valor

del dinero en tiempo, la recuperación de la inversión de capital y los costos

anuales de operación y mantenimiento. Este tiempo de costo mínimo es un valor n

al cual se hace referencia mediante diversos nombres tales como la vida de

servicio económico, vida de costo mínimo, vida de retiro y vida de reposición.

Hasta este punto, se ha supuesto que la vida de un activo se conoce o está

dada. Hay que elaborar un análisis que nos ayude a determinar la vida de un

activo (valor n), que minimiza el costo global. Tal análisis es apropiado si

bien el activo esté actualmente en uso y se considere la reposición o si bien

se está considerando la adquisición de un nuevo activo. En general, con cada

año que pasa de uso de un activo, se observan las siguientes tendencias:‡ El

valor anual equivalente del costo anual de operación (CAO) aumenta. También

puede hacerse referencia al término CAO como costos de mantenimiento y

operación (M&O).

El valor anual equivalente de la inversión inicial Del activo

o costo inicial disminuye.

La cantidad de intercambio o valor de salvamento real se

reduce con relación al costo inicial. Estos factores hacen que la curva VA

total del activo disminuya para algunos años y aumente de allí en adelante.

La curva VA total se determina utilizando la siguiente

relación durante un número k de años: VA total = VA de la inversión + VA

del CAO

El valor VA mínimo total indica el valor n durante la vida

de servicio económico, el valor n cuando la reposición es lo más económico.

Ésta debe ser la vida del activo estimada utilizada en un análisis de

ingeniería económica, si se considera solamente la economía. El enfoque para

estimar n en el análisis de vida de servicio utiliza los cálculos VA

convencionales. Se aumenta el índice de valor de vida de 1 hasta k, donde el

valor de vida más largo posible es N, es decir, k = 1,2,..., N.VA, = -(P/A, i,

k) + VS,(A/F, i, k) -™

CAO j (P/F,I, j) (A/P, i, k)Donde P = inversión inicial o

costo inicial del activo VS, = valor de salvamento después de conservar el

activo k años

CA O j = costo anual de operación para el año j (j = 1,

2,..., k)

Comentario:

Lo más importantes

para tomar una decisión sobre el reemplazo de un activo es el patrón de costos

que se incurre por las actividades de operación, esto permite diseñar el

horizonte del proyecto.

Desde el punto de vista económico las técnicas más

utilizadas en el análisis de reemplazo son las siguientes y se presentan a

continuación: Periodo óptimo de reemplazo igual Vida económica Esta técnica

consiste en calcular el costo anual uniforme equivalente del activo, cuando

este es retenido por una cierta cantidad de años y en esta formas seleccionar

el número de años para el cual el costo es mínimo.

Se entiende por vida económica el periodo para el cual el

costo anual uniforme equivalente es mínimo. Para los activos antiguos, no se

tiene en cuenta la vida útil restante, ya que casi todo puede mantenerse

funcionando indefinidamente pero a un costo que puede ser excesivo si se repara

constantemente.

5.3 REALIZACIÓN DE UN ANÁLISIS DE

REEMPLAZO.

Los estudios de ingeniería económica de las disyuntivas de

reemplazo selle van a cabo usando los mismos métodos básicos de otros análisis

económicos que implican dos o más alternativas. Sin embargo, la situación en

que debe tomarse una decisión adopta formas diferentes. A veces, se busca

retirar un activo sin sustituirlo (abandono), o bien, conservarlo como respaldo

en lugar de darle el uso primordial. En otras ocasiones hay que decidir si los

requerimientos nuevos de la producción pueden alcanzarse con el aumento de la

capacidad o eficiencia del activo(s) existente(s). El análisis de reposición

juega un papel vital en la ingeniería económica cuando se comparan un activo

defensor (en uso) y uno o más retadores. Para realizar el análisis, el

evaluador toma la perspectiva de un consultor de la compañía: ninguno de los

activos es poseído actualmente y las dos opciones son adquirir el activo usado

o adquirir un activo nuevo.

En un estudio de reposición pueden tomarse dos enfoques

equivalentes al determinarse el costo inicial P para las alternativas y al

realizarse el análisis:

Enfoque del flujo de efectivo. Reconozca que hay una ventaja

real en el flujo de efectivo para el retador si el defensor es intercambiado.

Para el análisis, utilice las pautas siguientes: Defensor: Cantidad del costo

inicial es cero. Retador: El costo inicial es el costo real menos el valor de

intercambio nominal del defensor. Para utilizar este método, la vida estimada

del defensor, es decir su vida restante, y la del retador deben ser iguales.

Enfoque del costo de oportunidad. Suponga que la cantidad de

intercambio del defensor se pierde y que puede adquirirse el servicio del

defensor como un activo usado por su costo de intercambio. Defensor: El costo

inicial es el valor del intercambio. Retador: El costo inicial es su costo

real. Cuando la vida restante del defensor y la vida del retador son

desiguales, es necesario preseleccionar un periodo de estudio para el análisis.

Comúnmente se supone que el valor anual continúa en la misma cantidad calculada

para una alternativa con un valor n menor que el periodo de estudio.

Si este supuesto no es apropiado, realice el análisis

utilizando nuevas estimaciones para el defensor, el retador, o ambos. Si el

periodo de estudio se abrevia para que sea menor que una o ambas de las

estimaciones de vida delas alternativas, es necesario recuperar el costo

inicial y el retorno requerido ala TMAR en menos tiempo del esperado

normalmente, lo cual aumentará de modo artificial el(los) valor(es) VA.

Al realizar un análisis de reposición, ningún costo perdido

(para el defensor) se agrega al costo inicial del retador, ya que se sesgará

injustamente el análisis contra el retador debido a un valor VA resultante

artificialmente más alto. En este capítulo se detalló el procedimiento para

seleccionar el número de años a fin de conservar un activo; se utilizó el

criterio de vida de servicio económico.

El valor n económicamente mejor ocurre cuando el valor VA

resultante de la ecuación es mínimo a una tasa de retorno especificada. Aunque

en general no es correcto, si el interés no es considerado (i = 0), los

cálculos están basados en simples promedios comunes. Al realizar un análisis de

reposición de un año a la vez o un año adicional antes o después de que la vida

estimada ha sido alcanzada, se calcula.

Comentario:

Es frecuente que la

decisión en reemplazar o no un activo (antiguo) con el que ya se cuenta, al que

se denomina defensor, por otro nuevo. Los activos (nuevos) que constituyen una

o más alternativas de reemplazo se llaman retadoras.

El uso de un periodo de estudio abreviado es en general una

decisión administrativa. Un costo perdido representa una inversión de capital

anterior que no puede recuperarse por completo o en absoluto.

5.4 ANÁLISIS DE REEMPLAZO DURANTE UN

PERÍODO DE ESTUDIO ESPECÍFICO.

El periodo de estudio u horizonte de planificación es el

número de años seleccionado en el análisis económico para comparar las

alternativas de defensor y de retador. Al seleccionar el periodo de estudio,

una de las dos siguientes situaciones es habitual:

La vida restante anticipada del defensor es igual o es más

corta que la vida del retador. Si el defensor y el retador tienen vidas

iguales, se debe utilizar cualquiera de los métodos de evaluación con la

información más reciente.

Comentario:

Al a ser una comparación seria que el defensor y el retador,

tiene la vida restante anticipada o la vida mas corta y asi se sabrá el

análisis de reemplazo durante este caso.

Esto sirve para averiguar si un equipo está operando de una

manera económica o si los costos de operación pueden disminuirse adquiriendo un

nuevo equipo, además mediante este análisis se puede averiguar si el equipo

actual debe ser reemplazado de inmediato o es mejor esperar unos años antes de

cambiarlo. Siempre y cuando se siga un análisis financiero.

5.5 INGENIERÍA DE COSTOS.

La ingeniería en la actualidad no se limita a la

solución de problemas en sus correspondientes campos del conocimiento, sino que

toma en consideración todas las variables que pueden afectar la aplicación de

las soluciones y el desarrollo de proyectos.

El costo es el gasto total aprobado después de la

terminación de un proyecto. Lo cual deja claro que el costo de un proyecto, es

el que se registró a su término, después de que se contabilizó cada gasto,

erogación o cargo imputable de manera directa o indirecta, así como de la

utilidad que el contratista obtuvo en su caso.

La Estimación de Costos implica un cálculo a-priori de lo que habrá de ser. El trabajo del Especialista de costos es conjetural por excelencia. Conjetura en el contexto que nos ocupa, es un juicio que se forma de los costos probables en que se incurrirán, por las señales que se observan en un proyecto -planos y especificaciones y condiciones que podrían prevalecer en la obra, para determinar un hecho ¿cuánto cuesta la obra? basándose en:

· Experiencia

· Observaciones

· Razonamientos

· Consultas

Entonces se puede definir a la ingeniera de costos como: el arte de aplicar conocimientos científicos y empíricos para hacer las conjeturas más realistas y estimar el importe de una construcción, así como de su control durante la obra.

La fase de estimaciones cubrirá la recolección de datos y su análisis, los métodos más adecuados, la precisión y los tipos de estimaciones, junto con las técnicas asociadas a la valoración y resolución de los problemas más importantes para el cálculo de estimaciones correctas.

La Preparación del Presupuesto presenta una estructura que satisface los requisitos de dirección.

La parte relacionada con el Control de Costos, cubre desde el diseño básico hasta la puesta en marcha, en la que se discuten conceptos y métodos para un seguimiento eficiente de costos.

La Estimación de Costos implica un cálculo a-priori de lo que habrá de ser. El trabajo del Especialista de costos es conjetural por excelencia. Conjetura en el contexto que nos ocupa, es un juicio que se forma de los costos probables en que se incurrirán, por las señales que se observan en un proyecto -planos y especificaciones y condiciones que podrían prevalecer en la obra, para determinar un hecho ¿cuánto cuesta la obra? basándose en:

· Experiencia

· Observaciones

· Razonamientos

· Consultas

Entonces se puede definir a la ingeniera de costos como: el arte de aplicar conocimientos científicos y empíricos para hacer las conjeturas más realistas y estimar el importe de una construcción, así como de su control durante la obra.

La fase de estimaciones cubrirá la recolección de datos y su análisis, los métodos más adecuados, la precisión y los tipos de estimaciones, junto con las técnicas asociadas a la valoración y resolución de los problemas más importantes para el cálculo de estimaciones correctas.

La Preparación del Presupuesto presenta una estructura que satisface los requisitos de dirección.

La parte relacionada con el Control de Costos, cubre desde el diseño básico hasta la puesta en marcha, en la que se discuten conceptos y métodos para un seguimiento eficiente de costos.

Comentario:

La ingeniería de costos, se basa a una de estas variables es

la economía y los costos, lo que puede cambiar las tomas de decisión o la forma

en la que se deben plantear las soluciones, por esto se considera necesario que

los ingenieros estén consientes de la importancia de esta rama de la ingeniería

la que cada día adquiere mayor importancia.

La Ingeniería de Costos, proporciona conocimientos y

análisis profundos para una eficiente estimación, formulación del presupuesto y

control de costos, a lo largo del ciclo de vida de un Negocio o Proyecto, desde

su planificación inicial hasta lo que se propone.

5.5.1 EFECTOS DE LA INFLACIÓN.

La inflación ocurre porque el valor del dinero ha

cambiado, se ha reducido. Éste es un signo de inflación. Para comparar cantidades

monetarias que ocurren en diferentes periodos de tiempo, los pesos valorados en

forma diferente deben ser convertidos primero a pesos de valor constante con el

fin de representar el mismo poder de compra en el tiempo, lo cual es

especialmente importante cuando se consideran cantidades futuras de dinero,

como es el caso con todas las evaluaciones de alternativas.

La deflación es el opuesto de la inflación. Los cálculos

para la inflación son igualmente aplicables a una economía deflacionaria.

El dinero en un periodo de tiempo, t1 puede traerse al mismo

valor que el dinero en otro periodo de tiempo, t2 utilizando la ecuación

generalizada:

Pesos en el periodo t1 = pesos en el periodo t2 / tasa de

inflación entre t1 y t2

Los pesos en el periodo t1 se denominan pesos de hoy y los

pesos en el periodo t2 pesos futuros o pesos corrientes de entonces. Si se

presenta la tasa de inflación por periodo y n es el número de periodos de

tiempo entre t1 y t2 la ecuación anterior se convierte en:

Pesos de hoy = pesos corrientes de entonces / (1 + f)n

Otro término para denominar los pesos de hoy son los pesos

en valores constantes. Siempre es posible establecer cantidades futuras

infladas en términos de pesos corrientes aplicando la ecuación anterior.

Se utilizan tres tasas diferentes:

1. Tasa de interés real o libre de inflación. A esta tasa se

obtiene el interés cuando se ha retirado el efecto de los cambios en el valor

de la moneda. Por tanto, la tasa de interés real presenta una ganancia real en

el poder de compra.

2. Tasa de interés de mercado if. Como su nombre lo implica,

ésta es la tasa de interés en el mercado, la tasa de la cual se escucha hablar

y a la cual se hace referencia todos los días. Es una combinación de la tasa de

interés real i y la tasa de inflación f, y, por consiguiente, cambia a medida

que cambia la tasa de inflación. Es conocida también como tasa de interés

inflada.

3. Tasa de inflación f. Es una medida de la tasa de cambio

en el valor de la moneda.

Libro: Fundamentos de ingeniería EconómicaAutor: Baca,

Urbina Gabriel, Editorial: Mc Graw Hill.

Comentario:

La inflantacion es el valor del dinero cuando ya se ha

reducido y, como por este nos dara el resultado, y por llegar a la reducción se

necesitan más pesos, mas dinero, para menos bienes que deseemos hacer.

5.5.2 ESTIMACIÓN DE COSTOS Y

ASIGNACIÓN DE COSTOS INDIRECTOS.

Un índice de costos es

una razón del costo de un artículo hoy con respecto a su costo en algún momento

en el pasado. De estos índices, el más familiar para la mayoría de la gente es

el Índice de Precios al Consumidor (IPC), que muestra la relación entre los

costos pasados y presentes para muchos de los artículos que los consumidores

³típicos´ deben comprar.

Este índice, por ejemplo, incluye artículos tales como el arriendo, comida, transporte y ciertos servicios. Sin embargo, otros índices son más relevantes para la ingeniería, ya que ellos siguen el costo de bienes y servicios que son más pertinentes para los ingenieros

Este índice, por ejemplo, incluye artículos tales como el arriendo, comida, transporte y ciertos servicios. Sin embargo, otros índices son más relevantes para la ingeniería, ya que ellos siguen el costo de bienes y servicios que son más pertinentes para los ingenieros

Los índices se elaboran

a partir de una mezcla de componentes a los cuales se asignan ciertos pesos,

subdividiendo algunas veces los componentes en más renglones básicos. Por

ejemplo, el equipo, la maquinaria y los componentes de apoyo del índice de costo

de las plantas químicas se subdividen además en maquinaria de proceso,

tuberías, válvulas y accesorios, bombas y compresores, etc. Estos

subcomponentes, a su vez, se construyen a partir de artículos aún más básicos

como tubería de presión, tubería negra y tubería galvanizada.

www.monografias.com › Administracion

y Finanzas ›Contabilidad

Comentario:

LA estimación

de costos y asignación de costos indirectos es muy importante en nuestra vida

cotidiana.

5.5.3 ANÁLISIS ECONÓMICO DESPUÉS DE

IMPUESTOS.

Definiciones tributarias:

“La muerte y los impuestos son inevitables " (RichardHalliburton ).Hay impuestos

federales y estatales que gravan la renta, la propiedad, y/o

las transacciones. La transferencia de riqueza mediante el mecanismo impositivo es

una preocupación importante de los gobiernos, y el pago de estos impuestos

es una preocupación mayor de los que producen ingresos. Los impuestos

establecen cargas sobre las utilidades que tienen como resultado

una reducción en su magnitud. Los impuestos sobre la renta constituyen

simplemente, en relación con los estudios de ingeniería económica, otra clase

de gastos, pero que requiere un tratamiento especial. Se describen a

continuación los tipos principales de impuestos y su relevancia en cuanto

a los estudios de ingeniería económica.

Impuestos sobre la renta.

Son los que se cargan a los ingresos de las personas físicas

o a empresas, con tasas que van en aumento según crecen los ingresos.

Éstos se basan en los ingresos netos después de efectuar las deducciones

permitidas. Los ingresos incluyen las ventas de mercancías y servicios al

cliente, los dividendos que se reciben por las acciones, las regalías y

otras ganancias que sean consecuencia de la posesión de capital o de

propiedades. Las deducciones abarcan gran variedad de gastos, en los que

incurre durante la producción de los ingresos, sueldos, salarios, prestaciones,

materiales etc. también son deducibles en ocasiones, las pérdidas sufridas por

incendios, robo, depreciación etc.

Impuestos sobre propiedad, son los cargados sobre

terrenos, edificios maquinaria y equipo, inventarios, etc. La cantidad de

impuestos es función del valor estimadode los activos y la tasa impositiva. Los

impuestos sobre la propiedad no sonhabitualmente un factor significativo en un

estudio de ingeniería económica en comparación con los impuestos sobre la

renta.

Libro: Fundamentos de ingeniería EconómicaAutor: Baca,

Urbina Gabriel, Editorial: McGraw Hill.

Comentario:

El realizar un estudio económico sin tener en cuenta los efectos de impuestos en los

ingresos de las organizaciones, puede resultar engañoso, porque los impuestos

pueden hacer cambiar la decisión tomada antes de impuestos. La

consideración de impuestos en los estudios económicos es un factor decisivo en

la selección de proyectos de inversión, pues se evita el aceptar proyectos

cuyos rendimientos después de aplicar los impuestos son mediocres. Esta sección

no se analizará las leyes gubernamentales para determinar el monto de los

impuestos, será solamente una introducción sobre el efecto de los impuestos en

los estudios de ingeniería económica.

5.5.4 EVALUACIÓN DESPUÉS DE IMPUESTOS

DE VALOR

Si se establece o se sabe la tasa mínima de retorno después

de impuestos se pueden utilizar los métodos de valor presente (VP) o valor

anual (CAUE) para seleccionar el plan más económico. A continuación veremos los

casos antes mencionados en el siguiente orden:

A) valor anual (CAUE);

B) valor presente (VP);

C) y tasa interna de retorno.

A) valor anual (CAUE);

B) valor presente (VP);

C) y tasa interna de retorno.

Ejemplo 1 (para VP y VA): Usando una tasa de retorno del 7%,

seleccione el plan más económico de los que aparecen detallados en los ejemplos

1 y 2 del tema 4.2.4 (anterior), usando:

(a). CAUE y (b) análisis de valor presente. (Los planes se resumen a continuación):

Solución:

A) las ecuaciones CAUE pueden plantearse y resolverse con i = 7% como sigue:

(a). CAUE y (b) análisis de valor presente. (Los planes se resumen a continuación):

Solución:

A) las ecuaciones CAUE pueden plantearse y resolverse con i = 7% como sigue:

• Se selecciona el plan A, ya que los valores CAUE son positivos (utilidad) y el CAUE es mayor.

B) El análisis de valor presente se basaría en un horizonte

de 30 años para igualar las vidas útiles previstas. Utilizando los valores

anuales (CAUE) anteriores;

• De nuevo se selecciona el plan A porque VPA es mayor.

Comentario: Si solo se conocen los valores de desembolso

antes de impuesto, tales como costos anuales de operación, o sea FCAI < 0,

los impuestos relacionados son una ventaja tributaria que se aplicara contra

otros intereses de la compañía.

C) Utilizando método de tasa interna de retorno.

Para determinar el retorno después de impuestos se puede

utilizar los siguientes métodos:

1. encuentre la tasa a la que el valor presente de FCDI es igual a cero.

1. encuentre la tasa a la que el valor presente de FCDI es igual a cero.

2. encuentre la tasa en la que CAUE del FCDI es igual a

cero.

Si hay 2 activos A y B, el retorno se encuentra usando uno de estos métodos; sin embargo, las ecuaciones toman estas formas respectivas:

El segundo método (CAUE) se usara exclusivamente si hay 2 activos, porque es compatible con las convenciones utilizadas en capítulos anteriores y generalmente se pueden calcular más simplemente para activos de vida útil desigual.

Ejemplo 2: Usando la compra de un activo descrita en el ejemplo 1 del tema 4.2.3 y una depreciación en línea recta, calcule la tasa de retorno después de impuestos. (Resumen:

P = $ 100 000, VS = $ 10 000, n = 9, FCAI = $ 20 000 anuales, tasa tributaria = 50%)

Si hay 2 activos A y B, el retorno se encuentra usando uno de estos métodos; sin embargo, las ecuaciones toman estas formas respectivas:

El segundo método (CAUE) se usara exclusivamente si hay 2 activos, porque es compatible con las convenciones utilizadas en capítulos anteriores y generalmente se pueden calcular más simplemente para activos de vida útil desigual.

Ejemplo 2: Usando la compra de un activo descrita en el ejemplo 1 del tema 4.2.3 y una depreciación en línea recta, calcule la tasa de retorno después de impuestos. (Resumen:

P = $ 100 000, VS = $ 10 000, n = 9, FCAI = $ 20 000 anuales, tasa tributaria = 50%)

Solución: La tabla 4.2.5.B. presenta el FCDI para el activo.

La ecuación del valor presente para el retorno después de impuesto es como

sigue:

Por prueba y error, i = 7.70%.

Si usted como economista, desea usar una tasa inflada antes de impuesto para aproximar el efecto tributario en este tipo de activo, puede utilizar la ecuación siguiente: tasa de retorno antes de impuesto = tasa de retorno después de impuesto / (1-tasa tributaria); para obtener i / (1 – T) = 0.0770 / (1 – 0.50) = 0.1540, o 15.4%. El retorno real del impuesto calculado usando las cifras del FCAI en la tabla 4.2.5.B. puede despejarse de la ecuación:

Que da un valor de i = 14.56%. La comparación del 14.56% con tasa inflada antes de impuestos del 15.4% muestra que el efecto tributario esta levemente sobre calculado al utilizar un retorno antes de impuestos del 15.4%.

Si usted como economista, desea usar una tasa inflada antes de impuesto para aproximar el efecto tributario en este tipo de activo, puede utilizar la ecuación siguiente: tasa de retorno antes de impuesto = tasa de retorno después de impuesto / (1-tasa tributaria); para obtener i / (1 – T) = 0.0770 / (1 – 0.50) = 0.1540, o 15.4%. El retorno real del impuesto calculado usando las cifras del FCAI en la tabla 4.2.5.B. puede despejarse de la ecuación:

Que da un valor de i = 14.56%. La comparación del 14.56% con tasa inflada antes de impuestos del 15.4% muestra que el efecto tributario esta levemente sobre calculado al utilizar un retorno antes de impuestos del 15.4%.

Presente, Valor Anual y Tasa Interna de Retorno.

Libro: Fundamentos de ingeniería EconómicaAutor: Baca,

Urbina Gabriel, Editorial: McGraw Hill.

Comentario:

En toda empresa a ser una evaluación después del impuesto de

valor ya que esto nos da el retorno real del impuesto calculado en todo x

trabajo que vayamos a desarrollar, ya que tendremos más conocimiento de cómo se

están llevando a cabo todas las cosas, si está marchando en orden.

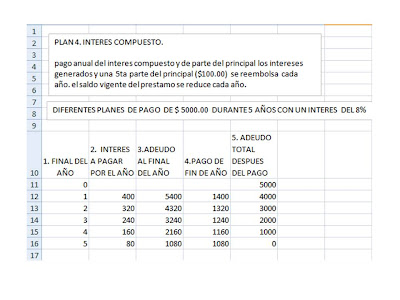

DIFERENTES PLANES DE PAGOS

DIFERENTES PLANES DE PAGOS

No hay comentarios:

Publicar un comentario